この記事では業務委託契約による回送ドライバーを中心に、毎年行う回送ドライバーの確定申告について記しています。

確定申告は、ただ請求されるだけではなく、正しく1年間の収入を申告することで、払いすぎた税金が戻ってくる事も、さらに補助などを受けられることがあります。

確定申告をする必要があるドライバー

大手回送業者の場合、雇用契約ではなく、業務委託になることがあります。

この場合、ドライバーは”一つの事業者”となり、回送業者から委託された仕事をこなす形になります。

お客様(レンタカー店) ←→ 回送業者 ←→ ドライバー(あなた)

そのため、ドライバー毎に1年間の売上・かかった必要経費を元に、確定申告をする必要があります。

ただ、確定申告についても、事業申告・一時収入として申告するなどの方法があります。

事業申告・一時収入でも特段代わりはしませんが、定期収入なのか一時的な収入なのかで判断します。

わからないときは相談会へ

すべての人が適している訳ではございませんが、分からない人は、確定申告相談会に参加するといいと思います。

確定申告の相談会は、毎年商業施設・市区役所などで実施されるので、確認してください。

毎年2月15日(前後)~3月15日(前後)までくらいが、確定申告の季節となります。

マイナンバー制度により、より厳しくチェックが進む事から、年末調整・源泉徴収票を貰えなかった場合は、必ず確定申告を提出してください。

確定申告書の期間

| 受付期間 | 2024年2月16日~3月15日 |

| 納付期限 | ~4月15日 振替納税を利用していない場合、この日までに確定申告書で算出された所得税を納付する必要があります。 |

| 振替納税利用者の納付日 | 2024年4月30日 |

| 確定申告・相談会の開催 | 2月18日(日)及び2月25(日)に限り、確定申告の相談及び申告の受付を行います。 国税庁:令和5年分確定申告期の確定申告会場のお知らせ |

確定申告をしなくても良いドライバーとは?

- 全ての収入を含め年間48万円以下

(基礎控除以下の為、確定申告の必要はありません) - 会社員の方が年間20万円以下の副業で得た収入の場合

- 回送でしか収入がなく、回送業者から源泉徴収票を貰った時

(複数の会社でバイトなどをしており、複数の源泉徴収票を貰った時は確定申告の必要があります)

上でわからない時は、以下が逆の考え的な説明です

確定申告をしなくてはいけないドライバーは?

下記条件に当てはまるドライバーさんは、確定申告をする必要があります。

- 年末に回送会社から源泉徴収票をもらえなかったドライバー

1.会社員で副業ドライバーの方は他の副業も含め20万円を超えなければ申告は不要です。

2.非会社員の方はすべての収入-すべての経費=年間48万円を超えない収入なら、確定申告は不要です。

(昨年確定申告を済ませ、今年税務署から確定申告書などの案内が届いた時は、48万円を超えていなくても確定申告を済ませて方が良いです。) - 源泉徴収票をもらっても、副業などにて複数から源泉徴収票を貰っているドライバー

※転職にて旧職場→新職場に源泉徴収票を提出した方は大丈夫です。

上記に当てはまるドライバーさんは、必ず確定申告をしてください。

年末にすることは?

各種書類で節税する

節税になることです

確定申告は翌年の2月中旬1ヶ月間の期間があります。その事前準備として、年末に作業をする必要があります。作業と言いましても、届く書類を大切に保管する作業が必要です。

- 健康保険

- 国民年金

- 共済掛金

- 生命保険など 控除

10月頃より順番に、健康保険・生命保険や年金関係の事務所から、「控除証明書」と封筒に書かれた年末調整のための書類が届きます。

国民健康保険の場合も、年明けに届くかもしれませんが、1年間に支払った証明書が確定申告の時期までに届きます。

100円ショップなどで確定申告用のフォルダや大きな封筒を準備し、必ず保管してくださいね

ご自身の税金の節約になりますので、必ず保管し確定申告の際お使いください。

確定申告で少しでも税金を節約する方法は?

毎年医療費が結構掛かっている方は医療控除

持病や手術など1年間で家計をともにする方の合計の医療費が、10万円を超えた時、確定申告にて医療費控除を受けることが出来ます。

必ずお医者さんでもらえた領収書を保管するようにして、確定申告の際必ず申告してください。申告しなかった場合、節税を受けられませんので、是非挑戦ください。

※手術など高額医療となった場合、会社の健康保険に申告・国民健康保険の方は、病院から書類が貰えると思います。こういった健康保険・生命保険の還付があった時は、その分減額する必要がありますので、ご注意ください。

※お医者さんに通った時は、交通費・病院で発行された領収書はしっかり保管をしておきましょう。公共交通機関・タクシーは交通費になり医療費として合算できますが、自家用車のガソリン代は交通費になりませんのでご注意ください。

セルフメディケーション税制も活用してください

セルフメディケーション税制という税制も始まり、1年間に対象の医薬品を1万2千円を超えたとき、セルフメディケーション税制(医療費控除の特例)を受けることが出来ます。

ドラッグストアで医薬品を購入した際、レシートに「セルフメディケーション税制」の★印などがあるときは、残して保管しておいてください。

また、インターネットで医薬品を買った場合、商品名に「セルフメディケーション税制対応」と書かれていることがありますので、購入履歴から検索し、領収書を集めます。

ふるさと納税

これは実際問題節税と言うよりは、個人的には年度初めに急激に来る税金の支払い。

それを余裕のある夏~秋頃に先払いする感覚です。こちらのページに記載しています。

回送で得た収入は何収入として、申告べきなのか?

報酬なのか売上なのかという判断ですが、定期的に回送ドライバーとして収入があるときは、売上に当たる可能性があります。

- 非常に難しい所ですが、ほぼ毎日・まほ毎週回送業務を行っており、定期的に収入がある人は、事業収入として申告するべきだと思われます。

事業収入として申告する場合、平成26年(西暦2014年)1月から記帳・帳簿などの保管の義務付けが始まりました。 また、1年間の売上が1,000万円を超えると、消費税の申告・納税義務が生まれてきます。1,000万円未満の方は、免税となり自分の収入にすることが出来ます。

1000万円を超えた瞬間消費税を収めるわけではなく、計算上で収める額が決まります。 - 年に冬の時期だけ、3ヶ月だけやりました!と言う短期の方は、一時所得で申告すればよいかと思います。

回送ドライバーの時期をどのくらいやっていたかで、確定申告が変わってきます。

事業収入で申告する際、青色申告などの制度を利用することで節税することができますし、ちゃんと帳簿に記帳することが出来るようになるのなら、積極的に青色申告の手配もしてください。

会社員なのに副業としてドライバーをやっていた人

確定申告をすると、会社にバレちゃんじゃない?とドキドキしないてくださいね。

もちろん副業OKの会社だったら、気にする必要はありません。給与から差引きでOKです。

会社員の方も年額20万円を超える副業をした時は、確定申告が必要です。

(会社員以外の方の副業は1円でも確定申告が必要です。)

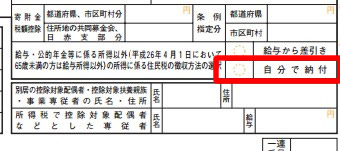

会社員が確定申告したら会社にばれるの?

会社にばれる仕組みは、確定申告の通知を元に、毎年お住まいの市町村から、都道府県・市町村税の請求が会社に来ます。この時同じ給与の人と、税金の金額が違って来るとあれ?と思われるのです。

でも大丈夫!確定申告の時に、確定申告をして支払う税金は、自分で払うと言うのが選択出来ます。

確定申告書の2枚目「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」の所を、自分で納付を選択ください。

これで副業分はちゃんとご自身で納税することが出来ます。会社には給与分の税金だけ徴収されます。

- 税務署に納める所得税は確定申告後支払い

- 都道府県・市町村民税などは6月ごろ請求書が届きます

※所得税は振替納税にしていない時は、必ずご自身で、確定申告後すぐに金融期間から納税を済ませてください。

※市町村・都道府県民税は後ほどお住いの地域から請求書が届きます。

副業だから確定申告をしないでいると、いつか大騒ぎって事になりかねますので、ご注意ください。

”一時所得”として申告する場合に必要な事前処理

- 正月を迎えてからでも結構です

メビウスから報酬として振り込まれた分を収入として、合計金額を出して置きます。

この金額を(1)振込金額 とします

- 自分が負担した伝票代、メビウスへ伝票を送付する郵送代の領収書をまとめて、 合計金額を出しておきます。

回送中の食事代・配車との電話代は、必要経費して難しいと思います。

(ただし、家事分担と言う仕組みがありますので、一度調べて見てください。また、回送中専用の携帯電話を契約した場合は、その携帯電話の使用料金は必要経費にして良いかと思います。)

この金額を(2)必要経費 とします

※領収書が無い物は、逐一日付・何に使ったのか・金額をメモして置く必要があり、メモが無いものは必要経費としては難しいと思います。

100円ショップに行きますと、出金伝票が売っていると思います。出金伝票に記帳していくのもありだと思います。

- 収入金額を計算します。

(3)収入金額 = (1)振込金額 - (2)必要経費

(3)の金額を一時所得として確定申告にて、別に貰っている給料等があればあわせて申告します。

”事業所得”として申告する場合に必要な事前処理

日本の税金関係の法律は毎年少しずつ変わる物があり、結構難しい所があります。

会計ソフトを購入することが理想ですが、会計ソフトを作っている企業も、毎年税金の仕組みを変わることを利用し、1度販売した会計ソフトは、その年の決算まで有効なソフトしか販売してくれなく、毎年ソフトを買い換える必要が出てくることがあります。

Excelのテンプレートをダウンロードするのでも良いのですが、まずは簡単に説明させて頂きます。

- 収入と収支について、分かるものを準備する

- Excelでも結構ですが、日付順に出入金を記帳し、出納帳を作成します。

本来は日々入力していく帳簿です。 - 確定申告の時期になったら、会計ソフトの決算処理をすることで、日々入力した金額から、収支内訳書(一般用)を発行します。

会計ソフトになれると、本当日々の入力が楽になります。

※こちらの箇所につきましては、今後少しずつ加筆させて頂きます。

無料のお試しプランもあるクラウド会計を使い、口座と連動することで、日々の必要経費・振込収入から確定申告を簡単にすることが出来ます。

→ 全自動のクラウド会計ソフト

↑のfreeeを使い、口座・Suicaなどを連携させると、1つ1つの使った金額を、質問されるので、その使いみちを記帳していくだけで帳簿が完成します。

慣れてきたら白色申告から青色申告へ変更手続きをしよう!

会計ソフトを使うようになると、自然と青色申告も簡単に出来るようになります。青色申告にて確定申告をすると、10万円もくは55万円の控除が受けられます。

さらにe-taxなどで、マイナンバーカードを使い電子申告や電子帳簿保存をすることで、最大65万円の控除があります。さらに節税することが出来ます。

※仕分けで悩んだ時は確定申告相談会へ

あくまでも当方の判断ですが…。

仕訳の例

| 自分の売上側 | 仕訳 |

| メビウスからの報酬費用 | 売上 |

| 電車代・ガソリン代(返金される分) | 立替金 |

| 自分の必要経費側 | |

| 伝票購入費 | 雑費 |

| メビウスまでの伝票輸送費 | 荷造運賃 |

| 電話・通信代 | 通信費 |

| 乗り換えアプリ有料版 | 旅費 |

| 電車代・ガソリン代(あとで返金された物) | 立替金 |

立替金は、自分がガソリン代などを建て替え使用したら立替金で帳簿を記録し、入金されたら立替金で相殺する形です。

残念ながら回送中の食事は必要経費になりません。

(他のドライバーさんやお客様と食事をしながらミーティングや意見交換をした時は、上の限りでは無い可能性もあります。そのときは交際費になります。交際費の使いすぎも注意です。)

e-Taxを使って確定申告をしよう!

事前準備が整いましたら早速確定申告をしてみましょう!

確定申告をするには、e-Taxを使いますが、e-Taxが無理なら各地域で確定申告の時期に開催している相談会に参加されることで、そのまま確定申告の用紙を作成し、提出まで済ませることが出来ます。

- 1.e-Taxにアクセスします。

→ http://www.e-tax.nta.go.jp/ ですね。 - 「確定申告を作成する」をクリックします。

- 「パソコンで申告書等を作成される方」へ進みます。

- 「作成開始」に進みます。

ポップップウインドウが開きます。 - 「書面提出」をクリックします。

ここからは提出される方の状況により入力が異なります。

※事業収入として申告される方は「確定申告書B」に記入します。

※一時収入として申告される方は「確定申告書A」に記入します。

不安な時は確定申告書Bに記入しておけば問題ありません。 - 提出する際、そのまま送信して提出する。

印刷して提出するが選択出来ます。 電子申告が出来ない方は、印刷して提出します。 - その場で所得税が表示されています。

表示された所得税は、振替納税を手続きしていない人は、ご自身で納税する必要がありますので、表示されている通り納税します。

電子申告の場合

- 税務署にてe-taxの利用申請をします

- マイナンバーカードの発行及び、個人認証サービスの利用申し込みを最寄りの、区市町役所へ行って手続きをします。

事前の申請やマイナンバーカードやパソコンの準備が必要です。

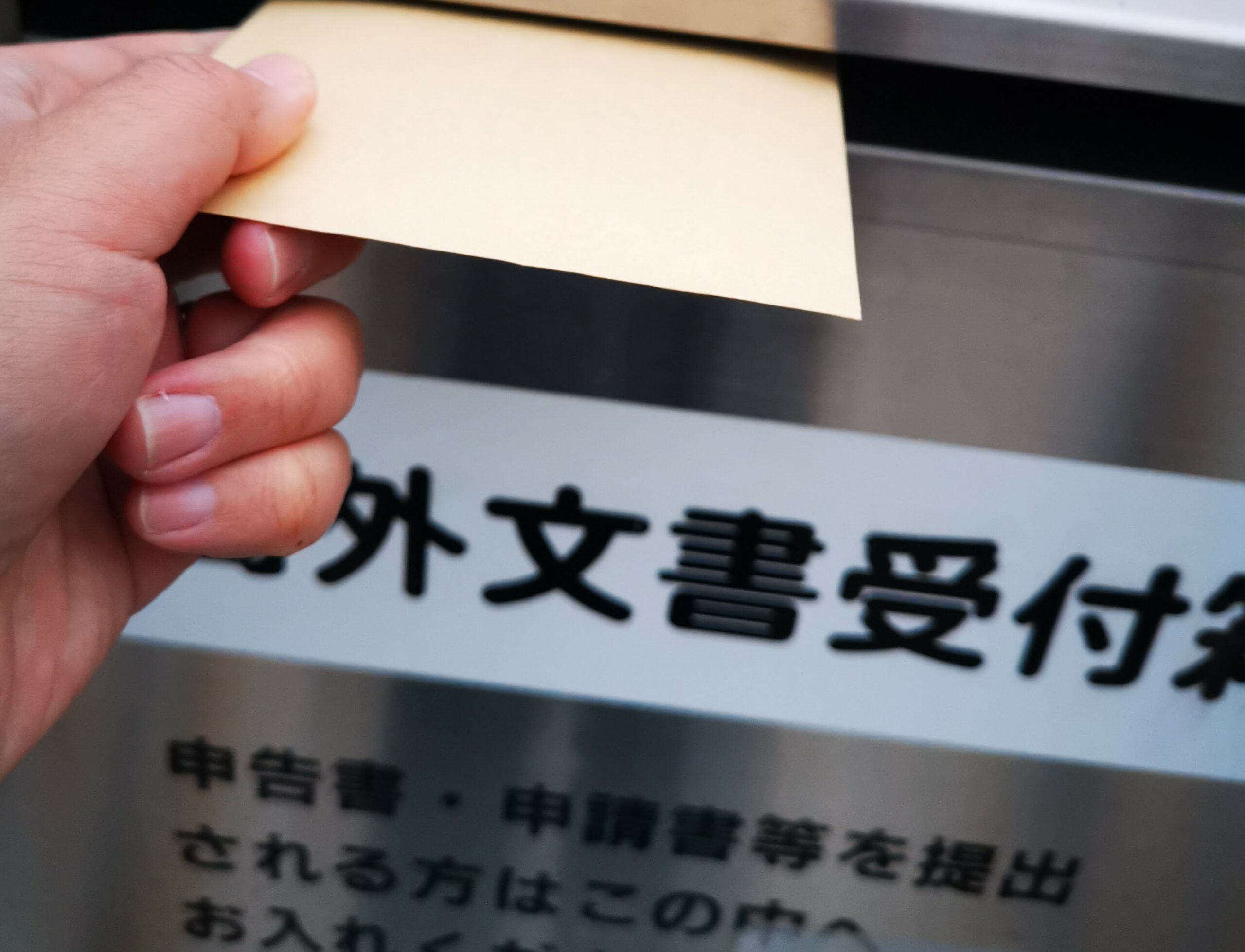

印刷して提出する場合、直接税務署に出向き提出することも出来ますし、郵送にて提出することが出来ます。

※マイナンバーカードを発行する時、電子証明書(公的個人認証サービス)も合わせて申込をして下さい。

パソコンを使ってマイナンバーの公的個人認証サービスを使って署名をする必要があり、マイナンバーカードを読み取れるICカードリーダーなどが必要です。

郵送にて提出する

e-Taxで生成された確定申告書を印刷します。

必要な書類を添付してくださいと書かれている事があります。必要書類の添付もお忘れなくです。マイナンバーカードのコピーも必要です。

e-taxサイトから確定申告の用紙を作成したら、そのまま郵送できます。(郵便代は実費です。)

郵送の際、確定申告用紙には印鑑もお忘れなく

税務署に直接届ける

確定申告の時期になると、税務署の受付に行くことで、受付方法を確認できます。直接持っていくことで、確定申告の受付印がもらえます。

また、税務署の時間外でも、受付用のポストが置かれてあり、時間外に持っていき、時間外ポストに投函することも出来ます。

確定申告された書類は税務署の人が必ず確認します。

はちゃめちゃな申告をすると、税務署から確認の電話が来ます。不安な方は確定申告相談会へ、確定申告書には必ず電話番号(携帯電話)を記入しておくと、そういったミスをスムーズに回避出来ます。

確定申告したあとはどうなるの?所得税の納税方法

確定申告にて収める「所得税」というものが計算で出てきます。

e-tax(オンライン)にて確定申告を済ませると、その場で所得税の額が判明します。

そのままクレジットカード、ペイジー、QRコード決済、コンビニ払いなど、ご自身の手続きで、各方法で税金を支払うことができるようになりました。なお、従来の書面による確定申告は、従来どおりとなります。

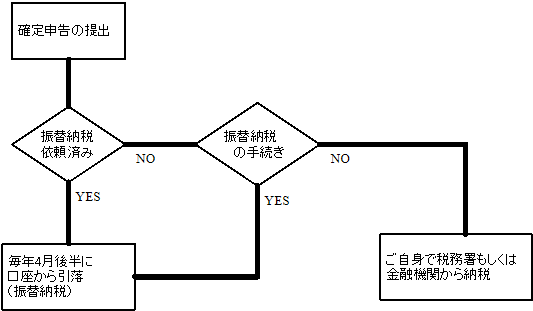

所得税につきましては、納税依頼のような形で連絡が来ません。ご自身で金融機関から納税するか、振替納税の手続きを依頼する必要があります。

振替納税は事前の登録が必要です

振替納税手続きを済ませている人は、毎月確定申告が終わった4月の日に引き落としがあります。残高にご注意くださいね。この時落ちなかった場合、色々厄介となります。

振替納税は、登録してある銀行口座から自動的に引き落としをしてくれます。登録手続きは、オンラインでダウンロードそた用紙、税務署での用紙受け取りの他、ネットからも振替納税の登録ができるようになりました。

e-taxで確定申告をするとクレジットカードやペイジー、コンビニ(オンライン式)、QRコード決済を通じて納税をすることが出来ます

クレジットカード決済は手数料が発生しますが、コンビニ(オンライン式)、QRコード決済は手数料が発生しません。また、各種電子マネーなどのポイントもたまらないようになっていますので、無理にポイントを取得することも余りおすすめできません。

振替納税の登録を済ませていない人は、電子申告をされた方は電子納税(ペイジーによる銀行引き落とし)や、銀行・税務署から納税を済ませてください。

そのままオンラインバンクを使っている人は、所得税の納付ができます。銀行の方にその旨を告げますと、用紙がもらえます。

(郵送などにて申告をした方は、その日の内に納税することが必要です。)

振替納税の登録を済ませている人も、事前に納税をすることが出来ます

クレジットカードからも納税することが出来ますが、納税する金額に応じて、手数料が発生します。手数料<ポイントであれば、その分還元を受けられます。

→ 国税クレジットカードお支払サイト

クレジットカードで納税する場合は、e-taxで申請した際、表示された納税額をしっかり確認して、上のお支払いサイトから、お支払いください。納税額は連動していない為です。

※e-taxから確定申告書を作成すると、そのまま振替納税の依頼書も作成することも出来ます。

確定申告書と合わせて、振替納税の申込書も送付すると、その時の所得税から、振替納税が可能です。

※一部金融機関では、納税用の用紙が準備されていない事があります。基本的には振替納税を希望された方が、その後の手続きをスムーズに進める事が出来ます。

これにて確定申告は終わりです

6月になりますと、お住まいの市町村から、都道府県税・市町村税の請求が届きます。

国民健康保険に加入している方も、同じように収入に応じて保険金も変わりますのでご注意ください。

時系列にて大きなお金のまとめ

| 月数 | 内容 |

|---|---|

| 1月 | 1.昨年1年間の収入や必要経費をまとめてください |

| 2月 | 2.確定申告開始 |

| 3月 | 3.確定申告終了期限 4.所得税の納付(振替納税) |

| 4月 | 5.固定資産税の納付・軽自動車税の納付 |

| 5月 | 6.自動車税の納付 |

| 6月 | 7.地方税(都道府県・市町村) 8.国民健康保険の納付額決定 (国民健康保険加入の方) 9.国民年金加入の方は国民年金の支払い |

1年間の前半はいろいろ出費が重なりますので、ご注意ください。

7月~12月の間は、次回の確定申告の納税に合わせて、積立を意識した方が、ご自身の生活のためになります。

また、お住いの地域によって、前後することがあります。

働き過ぎは消費税の納税義務も発生します

働き過ぎというのはよくないタイトルかも知れませんが、1年間の売上(報酬)が1000万円を超えた場合、 翌々年から消費税の納税義務が発生します。

・2016年の売上が1000万オーバー ヤッター

・2017年中に、消費税課税事業者届出書を提出。

・2018年の売上に合わせて消費税を納税します。売上×10%を収める形です。

経費のうちの支払った消費税分は差し引かれるなど、また計算方法がありますのでご注意ください。

1000万円未満の場合は、免税されますため、手続きなどは不要です。

1~2週間も帰らない回送を繰り返し、沢山回送報酬を稼ぎますと、消費税課税事業者になる可能性もありますのでご注意くださいね。

インボイス制度につきまして

2023年10月から始まるインボイス制度につきまして、年間1000万円以下の売上で、回送ドライバーのみを専属でしている場合は、インボイス制度に登録しない方が良いのでは無いかと思います。

(しかし、提携している回送業者によってはインボイス制度に登録しないと取引しないと言う業者もあるかもです。)

複数の方法で事業をしている方は、ご自身の他の事業に合わせて登録する、この回送ドライバーの収益も事業売上とするのなら、消費税も納める必要が出てくる可能性もあります。

また、インボイスに登録してから、実際にTに続く登録番号が発行されるまでに3週間くらいかかります。

回送ドライバーだけでお仕事・生活されている方は、収入源が1箇所なので、問題なさそうです。

その他個人事業などでお仕事をされている場合は、インボイスに登録すると回送の報酬も事業収入になり、消費税の納税義務が発生います。ご注意ください。

お仕事をやめたあとも確定申告の通知が届きます

毎年の確定申告をすると、この時期になると税務署から、確定申告の案内通知が届きます。郵送で確定申告をしている人にも、確定申告の用紙が届きます。

事業の開始届け出をしていない人が確定申告を始めると、毎年勝手に確定申告用紙が届きますので、もしお仕事をやめた時の確定申告のやめ方がわかりません。

確定申告が届いた場合、毎年収入が0円でも、0円で確定申告をしてください。

2~3年0円で申告することで、確定申告の通知は来なくなるそうです。